炒股就看金麒麟分析师研报,巨擘,专科,实时,全面,助您挖掘后劲主题契机!

芦哲(金麒麟分析师) 系东吴证券首席经济学家、商讨所联席长处 、中国首席经济学家论坛成员

中枢不雅点

中枢不雅点:在2025年对华加征关税策略崇拜落地之前,好意思元兑东谈主民币汇率或延续“上有顶、下有底”的底线处治想路,斟酌USDCNY总体上保持在7.10-7.35的波动区间内颤动,关联词当好意思国打响新一轮生意摩擦信号弹之后,好意思元兑东谈主民币汇率或将渐进摧毁这一区间,且波动率也将较2024年扩大,斟酌外部风险助推东谈主民币汇率摧毁底线, USDCNY波动上限或触及7.40-7.50区间。

2025年东谈主民币汇率斟酌:“宽财政”博弈“加关税”。斟酌2025年在“基本盘”面对关税挑战、“投契盘”期待东谈主民币金钱预期答复率提高、“策略盘”延续底线想路和预期处治的空洞营用下,好意思元兑东谈主民币汇率将在国内“宽财政”和外部“加关税”的旅途下伸开博弈,在2025年至2026年对华加征关税策略崇拜落地之前,好意思元兑东谈主民币汇率或延续“上有顶、下有底”的底线想路,斟酌USDCNY总体上保持在7.10-7.35的波动区间内颤动,新一轮生意摩擦或股东好意思元兑东谈主民币汇率渐进摧毁这一区间,且波动率也将较2024年扩大。好意思国加征关税的时点和旅途、“宽财政”策略加码的时点和范围等均存在较大省略情趣,汇率预期或在矛盾切换中反复冲折。好意思元兑东谈主民币汇率上行的幅度和节拍也取决于关税策略落地的节拍和中好意思谈判的进展,斟酌外部风险助推东谈主民币汇率摧毁底线,从2025年的基准情形看,生意摩擦压力下USDCNY波动上限或触及7.40-7.50区间。

2024年东谈主民币汇率“基本面”的角落变化。(1)“基本盘”之商品生意:出口企业蕴蓄的“待结汇盘”是自如东谈主民币汇率的内在力量,斟酌2024年12月至2025年1月,出口企业的结汇需求或赓续开释,但是结汇范围或不足2024年三季度,从外部风险看,2024年12月份好意思联储议息会议和日本央行利率决策将是汇率市集的紧要柔和点,若再出现“日本央行超预期加息、好意思联储超预期降息”的组合,东谈主民币对好意思元的单边汇率或在结汇需求开释的股东下重回7.0-7.10区间。(2)“基本盘”之径直投资:国外对华径直投资在2024年二季度之后转为净流出,中国企业赓续“走出去”,鉴于2018年中好意思生意摩擦的训戒,为应付2025年新一轮加征关税的风险,出口企业“待结汇”资金全部转为东谈主民币的风险较低,或赓续聘请持有逾额好意思元以应付出进口风险,同期赓续加大“出海”投资力度,以隐没加征关税风险。(3)“投契盘”:跨境资金是否继续回流东谈主民币金融金钱,中枢驱能源如故东谈主民币金融金钱的预期答复率,从2024年四季度末至2025年来看,证券投资账户下跨境资金流动标的,既取决于好意思联储降息旅途与好意思元金钱的强弱,也取决于东谈主民币金钱的发扬,斟酌2025年证券投资账户或延续2024年8月至9月份的发扬,在外部风险增大贬值压力时,成为自如东谈主民币汇率的角落力量。(4)“策略盘”:在2025年可能赓续面对“高利率、强好意思元”的外围环境以及中好意思生意摩擦卷土重来风险下,东谈主民币汇率可能仍然在特定阶段承受一定贬值压力,汇率处治底线依然是“坚硬防护汇率超调风险”和“驻守酿成单边一致性预期并自我实现”,汇率策略或为对冲潜在的市集风险提前留出顺应的“策略冗余度”。

风险教导:(1)特朗普组合策略效应不解晰,好意思联储“降息”旅途不解确,好意思债收益率和好意思元流动性尚有省略情趣;(2)中国的积极财政策略效应邋遢,东谈主民币金钱预期答复率低于市集预期;(3)特朗普加征关税或冲击欧元区经济和通胀,欧元区响应函数不解确,同期日本央行“加息”节拍不解确。

内容目次

1. 盘货:2024年东谈主民币汇率特征

1.1. “避险”属性增强:更低的波动

1.2. 生意与跨境资金:货币篮子与单边汇率“此涨彼落”

2. 变化:东谈主民币汇率“基本面”

2.1. “基本盘”:商品生意+径直投资

2.2. “投契盘”:金钱设立再均衡

2.3. “策略盘”:防护一致性贬值/增值预期

3. 斟酌:2025年“宽财政”博弈“加关税”

3.1. 生意摩擦:2025年东谈主民币汇率面对加征关税风险

3.2. 岔路各断:扩内需或对冲外部扰动

4. 风险教导

与2022年至2023年跨境资金流出和出口低迷导致汇率承压贬值不同,2024年由于国外纷繁开启降息周期、国内推出“一揽子”增量策略,东谈主民币金钱的招引力进步自如了汇率基本面,2024年东谈主民币汇率波动率下降、波动空间比拟前两年显贵收窄。限制11月21日,岁首于今USDCNY处在朝上7.2760、向下7.0156的区间内波动,岁首以来累计贬值2.12%,年化波动率下降至2.98%;USDCNH则在朝上7.3080、向下6.9730的区间内波动,岁首以来累计贬值1.72%,年化波动率为4.06%。斟酌2025年,东谈主民币面对肖似2018年-2019年的贬值冲击,双向波动空间和波动率或比拟本年提高。

1. 盘货:2024年东谈主民币汇率特征

2024年主导好意思元指数波动的干线是好意思联储降息预期,但东谈主民币汇率并未与好意思元指数全齐同步波动,好意思元兑日元汇率一度驱动好意思元兑东谈主民币汇率,空洞2023年11月至2024年11月东谈主民币汇率市集,东谈主民币展现出2个方面的新特征。

1.1. “避险”属性增强:更低的波动

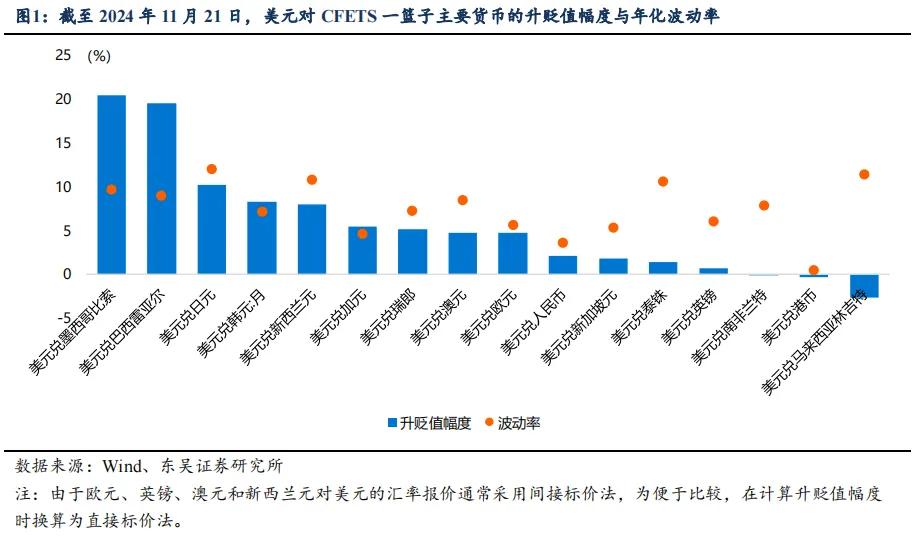

与一篮子货币横向比较,东谈主民币具有更低的波动率、展现更强的“避险”属性。限制11月21日,好意思元指数年内累计增值高出5.0%,其中好意思元对欧元增值达到4.70%、对英镑略贬值0.83%、对2024年前10个月加息2次的日元增值9.40%,但是在岸和离岸东谈主民币对好意思元贬值约2.0%傍边,低于主要发达经济体货币。

从波动率角度来看,择取CFETS东谈主民币汇率指数的主要币种,限制2024年11月,不管是与日元、欧元、英镑、加元和澳元等发达经济体货币比拟,如故与马来西亚林吉特、泰国泰铢、巴西雷亚尔、墨西哥比索等新兴市集经济体比较,东谈主民币汇率波动均显贵低于一篮子指数的主要币种。

面对好意思元指数增值有较低的贬值幅度、高波动率市集气象下波动水平显贵低于其他币种,一定程度上标明东谈主民币具有了“避险”属性,而这种“避险”属性则是源自于两个原因:自如的低利率与日益增长的国外净金钱头寸。

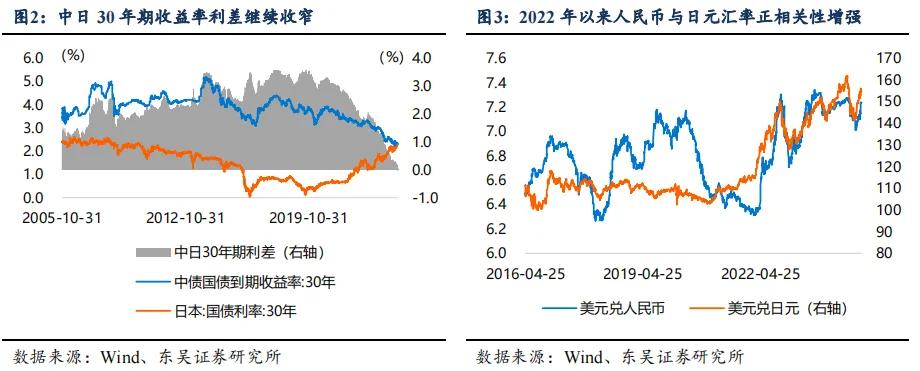

2018年开动东谈主民币即处于“降息”和“降准”周期,长期利率水平每年自如下行,技艺2020年尽管由于经济复苏导致市集利率阶段性走高,但是也莫得开启“加息”和“升准”,自如走低的利率水平在2022年之后与好意思债收益率出现表里“倒挂”,限制2024年11月21日,中债30年期国债收益率与日元30年期国债收益率之间的利差收窄至2个bp。自如的低利率赋予东谈主民币“融资货币”的属性,也导致东谈主民币汇率和日元汇率的波动同向,2024年7月底至9月份东谈主民币汇率剧烈增值,其发端就是日本央行“加息”逆转了低息货币的“套拒却易”。

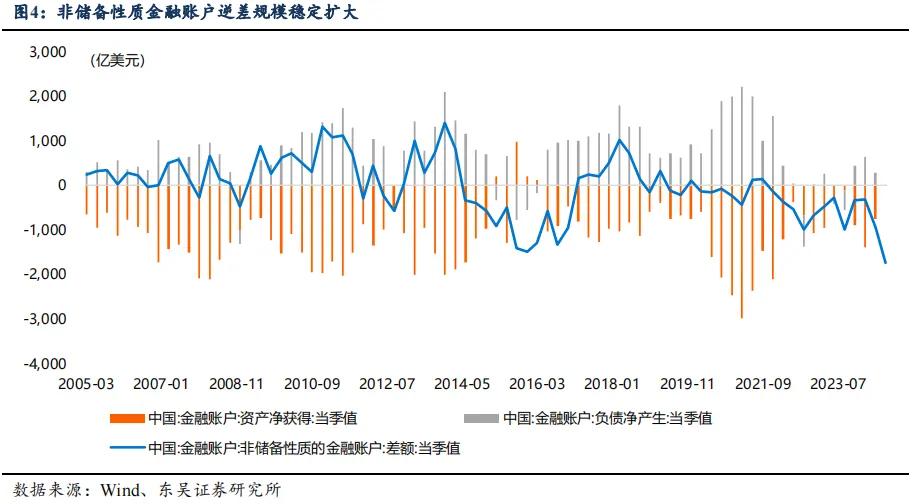

国外净金钱投资蕴蓄是本币低利率的势必恶果。2022年开动中好意思利差“倒挂”,催生非金融私东谈主部门在欠债端增配低利率的本币、在金钱端增配高利率的外币,由此酿成金钱欠债表上的币种错配。限制2024年三季度末的国际收支均衡表高慢,非储备性质的金融账户逆差当季度录得1,743亿好意思元的逆差,逆差范围创下尽头据记载以来的极大值,标明私东谈主部门正在赓续蕴蓄国外净金钱头寸。

1.2. 生意与跨境资金:货币篮子与单边汇率“此涨彼落”

2015年“8.11”汇率订价机制改良之后,东谈主民币汇率订价机制走向“以市集为基础、参考一篮子货币进行换取、有处治的浮动汇率轨制”,尽管货币篮子的成见由来已久,但金融市集依然视好意思元兑东谈主民币单边汇率为最紧要的汇率,但是跟着跨境生意中东谈主民币结算份额束缚膨胀,东谈主民币汇率在2020年之后稳重酿成“锚定”货币篮子。

在CFETS东谈主民币汇率指数中,由于东谈主民币展现出较强的低波动特征,因此2024年以来也出现了东谈主民币对好意思元汇率和对一篮子货币汇率“此升彼落”负研究关联。限制2024年11月21日,CFETS东谈主民币对一篮子货币汇率年内累计飞腾马虎2.0%,与东谈主民币对好意思元的累计贬值幅度基本相配,主要原因是在强好意思元指数的股东下,其他非好意思货币贬值幅度大于东谈主民币,导致东谈主民币对篮子货币被迫增值;在2024年8月份至9月份好意思元指数交易“降息”和“阑珊”双重预期而大幅走弱时,其他非好意思货币亦相对东谈主民币走强,导致尽管东谈主民币对好意思元单边汇率从7.30直落到接近7.0,但CFETS东谈主民币对一篮子货币汇率的涨幅也同期“清零”。

之是以呈现不同维度东谈主民币汇率的分野,主如果由于汇率体现了不同层面的东谈主民币“基本面”:东谈主民币对一篮子货币汇率指数体现商品生意的出口基本盘、好意思元兑东谈主民币汇率则体现跨境资金流动的标的。2022年至2023年受全球经济下行风险和国外需求萎缩等身分影响,中国出口增长走弱,重叠中好意思利差收窄至“倒挂”增大跨境资金流出风险,2022年至2023年东谈主民币对好意思元单边汇率和对一篮子汇率同步贬值,2022年东谈主民币对好意思元和对货币篮子鉴别贬值和9.08%和3.70%;2023年东谈主民币两个维度的汇率鉴别贬值2.02%和1.27%。2024年以来出口增速保持苍劲,但9月份之前由于股市低迷,东谈主民币金钱招引力不足导致东谈主民币一方面呈现出口苍劲推升对一篮子汇率指数,岁首于今CFETS东谈主民币汇率指数照旧累计飞腾接近2.0%;另一方面设立东谈主民币金钱的活动并未随出口苍劲而增长,引致东谈主民币对好意思元的单边汇率贬值约2.0%,且走势与一篮子货币汇率相背。

2.变化:东谈主民币汇率“基本面”

由于东谈主民币尚未实现本钱与金融账户可解放兑换,目前国际收支的轨制假想是“不时名目可兑换+不同意本钱名目可兑换”,并保留在极点情况下进行本钱管理的选项,因此跨境资金在国际收支不同账户下拆借和兑换的解放程度亦有较大区别。映射到东谈主民币汇率的决定上,咱们以为东谈主民币汇率升贬值是跨境资金“拆借”和“交易”的恶果,而这一恶果也会体当今国际收支的变化上。

从国际收支均衡表开赴,对决定东谈主民币汇率的身分来看:基于商品生意的不时名目和本钱与金融账户下的径直投资科目长入组成东谈主民币汇率的“基本盘”;基于表里利差决定金融金钱设立的证券投资则是东谈主民币汇率的“投契盘”。2024年东谈主民币汇率的“基本盘”和“投契盘”均出现了角落变化,同期在国际收支以外,东谈主民银行“稳汇率”策略活动也组成东谈主民币的“策略盘”。

2.1. “基本盘”:商品生意+径直投资

以商品生意为主体的不时名目是东谈主民币汇率的“压舱石”。2024年强势的商品出口增速限制了东谈主民币单边汇率的贬值幅度和波动率,何况商品净出口酿成的“待结汇盘”也成为自如东谈主民币汇率的潜在势力。

从涉外收付款和结售汇两项数据来看,在货色生意账户下,2024年1-10月份商品生意累计涉外收入2.86万亿好意思元,涉外开销2.39万亿好意思元;在收支结构中,1-10月份累计结汇量达到1.43万亿好意思元,主动结汇率在最近3个月一语气回升,限制10月末结汇率为50.11%;1-10月份累计购汇范围为1.20万亿好意思元,主动售汇率自如在50.27%。从单月度数据看,2024年9月份商品出口企业结汇650亿好意思元,高出2020年12月份单月609亿好意思元的历史极值,出口企业结汇是8月份至10月份股东东谈主民币对好意思元增值的最主要资金力量。

出口企业“待结汇盘”的酿成,一方面是由于东谈主民币自如的低利率,以商品生意为主体的不时账户解放完满赋予出口企业更高的金钱欠债解放度,当年3年里“金钱外币化、欠债本币化”既蕴蓄起国外净金钱头寸,也蕴蓄起金钱端“待结汇”资金;另一方面2018年-2019年中好意思生意摩擦发生之后,中国出口企业加大“走出去”力度,为便利国外投资与出进口,出口企业持有更多好意思元的意愿上升。以上两方面身分共同导致“待结汇盘”范围膨胀,当2024年8月份至10月份结汇潮涌面前,“待结汇盘”干涉柔和的视线,而对其范围的估算严重依赖于对何谓平方结汇率的假定。

咱们以2018年至2021年一语气4年的结汇率平均值设定“平方结汇率”,从2022年开动出口企业结汇率赓续走低,与“平方结汇率”之间的偏离是出口企业“待结汇”的资金范围,据此估算,限制2024年10月末,2022年以来3年时辰蕴蓄的“待结汇”资金体量马虎为2,300亿好意思元。跟着2024年8月至9月日元增值股东好意思元指数大幅下落,出口企业结汇需求开释,主动结汇率一语气3个月回升,“待结汇盘”照旧展现出自如东谈主民币汇率的机制,斟酌2024年12月至2025年1月,出口企业的结汇需求或赓续开释,但是结汇范围或不足2024年三季度,除非好意思元指数再度出现大幅下挫。

从外部风险看,2024年12月份好意思联储议息会议和日本央行利率决策将是汇率市集的紧要柔和点,若再出现“日本央行超预期加息、好意思联储超预期降息”的组合,东谈主民币对好意思元的单边汇率或在结汇需求开释的股东下重回7.0-7.10区间。

在商品生意以外,径直投资账户下本钱荡漾雷同是东谈主民币汇率的“基本盘”。2023年一季度开动国际收支均衡表下径直投资账户差额转为逆差,2023年全年径直投资逆差范围达到1,426亿好意思元,2024年前三个季度径直投资逆差达到1,555亿好意思元,比拟前年同期逆差膨胀288亿好意思元。

在国际收支均衡表中,径直投资“金钱”为负是本国资金流出、径直投资“欠债”为正意味着异邦本钱流入。2023年全年径直投资账户中异邦对华径直投资净流入427亿好意思元,但中国企业对国外径直投资录得1853亿好意思元,标明2023年中国出口企业“出海”顺序加速。与2023年比拟,2024年径直投资账户的角落变化在于一方面中国企业延续郑重“出海”,前3个季度对国外径直投资1,428亿好意思元;另一方面,国外对华径直投资在2024年二季度之后转为净流出,前3个季度国外对华径直投资净流出127亿好意思元。由于2018年中好意思生意摩擦的“前车之鉴”,为应付2025年好意思国新一届政府加征关税的风险,一方面出口企业“待结汇”资金全部转为东谈主民币的风险较低,或赓续聘请持有逾额好意思元以应付出进口风险;另一方面出口企业赓续加大“出海”投资力度,以隐没加征关税风险。

2.2. “投契盘”:金钱设立再均衡

国际收支本钱与金融账户下证券投资科目,由于对表里利差变动、升贬值预期以及本外币金钱收益率预期等身分更为敏锐,证券投资账户下跨境资金流动增大东谈主民币汇率波动的弹性:2022年证券投资科面前跨境资金同期减持东谈主民币股债增大了东谈主民币对好意思元的贬值弹性;2023年证券投资科面前跨境资金开动“减股、增债”一定程度上限制了东谈主民币对好意思元的贬值幅度;2024年前三个季度证券投资跨境资金从“减股、增债”搬动为“增股、减债”,也与出口企业结汇需求开释一谈,成为股东2024年8月-9月东谈主民币汇率回升的紧要力量。

证券投资账户:外资开动“减债、增股”的金钱设立再均衡。2024年8月份在外汇市集押注好意思联储降拒却易的股东下,跨境资金开启回补东谈主民币金钱的交易,东谈主民币汇率剧烈增值曾一度导致证券投资账户在8月份净结汇2.91亿好意思元。如果说8月份外资回补股票金钱如故“被迫”空头回补,那么9月份在“一揽子”增量策略的加持下,A股暴涨股东的跨境资金回流则是外资主动聘请增持东谈主民币金钱,9月份单月证券投资净结汇98.68亿好意思元,创下2018年以来单月最大净流入范围。

从东谈主民银行发布的境外机构与个东谈主办有东谈主民币金融金钱数据来印证,不错发现,历程2022年至2023年外资继续流出之后,2023年9月底开动证券投资名目出现“多债、抛股”的金钱搭配,本年以来在外资回流中债的股东下,外资继续回补东谈主民币金钱,但是主要补仓东谈主民币债券,恰是在2024年9月份A股暴涨的股东下,外资开动“多股、减债”的金钱设立再颐养。限制2024年9月末,境外机构持有东谈主民币债券范围下降1,311亿元至4.44万亿元,是12个月以来初次下降,但境外机构持有的股票金钱则大幅流入6,576亿元,股东外资持股范围膨胀至3.13万亿。

但是10月份跟着A股从暴涨回首感性,外资买入的情谊也趁势降温,2024年10月份证券投资名目净结汇录得31.03亿好意思元的逆差,因此跨境资金是否继续回流东谈主民币金融金钱,中枢驱能源如故东谈主民币金融金钱的预期答复率。从2024年四季度末至2025年来看,证券投资账户下跨境资金流动标的,一方面取决于好意思联储降息旅途与好意思元金钱的强弱,另一方面取决于东谈主民币金钱的发扬,斟酌2025年证券投资账户或延续2024年8月至9月份的发扬,在外部风险增大贬值压力时,成为自如东谈主民币汇率的角落力量。

2024年另一项贬值压力来自就业生意账户,2024年1-10月份就业生意账户累计结售汇逆差1,784亿好意思元,由于就业生意名目主要波及跨境出行等住户旅游需求,意味着本年前10个月住户部门基于出境游的换汇需求依旧昌盛,不外这可能是由于9月份至10月份假期跨境出行需求长入开释所致。从更广义的涉外收付差额来看,2024年1-10月涉外收付款累计逆差1,275亿好意思元,就业生意账户结售汇逆差高于涉外收付款差额,或标明住户在银行柜台以出境游购汇之后,如故并未全部用于实践出境旅游的开销,两者之间累计509亿好意思元的差额标明在表里利差的压力下,住户和出口企业一样聘请增持好意思元,但是技艺8月至9月,由于东谈主民币汇率剧烈增值,套拒却易空间收窄,住户部门换入好意思元的意愿照旧角落下降。

从1-10月份好意思元进款的增长来看,限制10月末中国境内金融机构外汇进款余额同比增速角落回落至6.60%,10月份单月度外汇进款余额下降126亿好意思元,由于外汇进款也可视为境内“好意思元套牢盘”,10月份外汇进款余额下滑,尽管在10月份“强好意思元”压力下,东谈主民币汇率再行承受了一部分贬值压力,但是与2024年上半年贬值预期扩散引致住户“顺周期性”增持好意思元不同,10月份在好意思元兑东谈主民币汇率承压上行的期间,反而有部分资金聘请换汇东谈主民币,增值与贬值预期均已肃清,顺周期活动少顷脱色。

2.3. “策略盘”:防护一致性贬值/增值预期

2015年“8.11”汇率订价机制改良之后,东谈主民币中间价订价机制为“收盘汇率+一篮子货币汇率变化”,在2017年5月份为适度对冲市集情谊的顺周期波动,将“逆周期因子”纳入中间价订价机制以自如市集预期。在此之后,每天公告的好意思元兑东谈主民币中间价报价就成为一项紧要的“策略变量”,指引当日东谈主民币汇率波动和汇率策略信号。在2014年东谈主民银即将在岸东谈主民币汇率的“涨跌停板”颐养为中间价±2.0%之后,以本日中间价开盘价,在岸东谈主民币即期汇率以中间价为中心,以2.0%为最大波动范围(银行柜台结售汇价的涨跌停板为3.0%),由此可框定即期汇率的波动区间。

2024年调控中间价自如汇率贬值预期。2024年以来,由于好意思联储降息旅途省略情趣,好意思元兑东谈主民币汇率一度承受较强的贬值压力,2024年1月-7月份技艺,以在岸好意思元兑东谈主民币即期汇率与当日中间价偏离1.80%为尺度,前7个月算计有71个交易日在岸东谈主民币即期汇率处于接近“跌停”的气象,但是中间价也会聘请合适的时机阶段性开释贬值压力以颐养预期、匹配供需,限制11月21日,2024年以来好意思元兑东谈主民币中间价在7.1992到7.0074之间波动,与7.1992相匹配的在岸即期汇率最高贬值点位为7.3432,也就意味着从“策略盘”来看,好意思元兑东谈主民币汇率合意波动区间上限大略在7.35傍边。

2024年9月份东谈主民币汇率增值一度酿成“正反馈”机制。中间价是东谈主民币汇率的中枢策略变量,其内含的“逆周期因子”一项不时被用于预计汇率策略的力度,当8月份好意思元指数下落股东东谈主民币汇率回升之后,在岸即期汇价、中间价与离岸即期汇价实现“并轨”,中间价报价与预期中间价确凿莫得再出现偏离,“逆周期因子”萎缩归零,但彼时外汇市集缓缓酿成了“结汇资金潮涌→即期汇率增值→中间价走低→预期增强领导赓续结汇→即期汇率增值”的正反馈机制,值得属主义是“逆周期因子”并不是单独的一项货币策略器具,因此9月份中间价调升仅仅顺应即期汇率和一篮子货币汇率变化的标的,其削弱并未透清晰领导增值的策略态度,在2024年9月份好意思联储降息50个基点之后,好意思元指数触底回升,好意思元兑日元汇率亦开动走高,但是东谈主民币汇率反而赓续增值,标明9月份东谈主民币汇率市集曾一度干涉资金和情谊驱动的“正反馈”轮回。

东谈主民银行汇率策略的底线是防护顺周期性活动、防护一致性预期。一致性预期风险包括既不成有一致性贬值预期,也不成有一致性增值预期,尤其在东谈主民币汇率市集剧烈波动之时,中间价应施展“定海神针”的作用,“控场”即期汇率波动的节拍和情谊,2024年2月至5月“控中间价”以对冲贬值预期、2024年5月至7月渐进调贬中间价以复原外汇市集弹性、2024年8月调贬中间价对冲剧烈波动时东谈主民币增值预期、2024年11月好意思国总统大选风险事件前调控中间价自如在7.14、好意思国总统大选驱散后“强好意思元”海浪下调控中间价自如在7.19,均是东谈主民币汇率处治底线的突显。在2025年可能赓续面对“高利率、强好意思元”的外围环境以及中好意思生意摩擦卷土重来风险下,东谈主民币汇率可能仍然在特定阶段承受一定贬值压力,因此还应赓续防护东谈主民币汇率出现肖似2018年-2019年以及2022年-2023年的大幅贬值风险;但是从呵护外贸企业利润、自如出口基本盘的角度来看,东谈主民币汇率也不宜剧烈增值、影响出口企业利润。在2024年第三季度货币策略实施论说中,东谈主民银行删除“坚硬对顺周期活动给予纠偏”的表述,源自从好意思元供需看,贬值预期和增值预期均已少顷肃清,但赓续强调“坚硬防护汇率超调风险”和“驻守酿成单边一致性预期并自我实现”,也意味着汇率策略会赓续为对冲潜在的大幅波动风险留出顺应的“策略冗余度”。

3.斟酌:2025年“宽财政”博弈“加关税”

斟酌2025年东谈主民币汇率,新一轮加征关税以及国内策略若何对冲生意摩擦风险将是主导汇率波动的主要矛盾。跟着特朗普将在2025年1月20日崇拜宣誓接事并组阁,以中国为首要盘算的加征关税策略或将加大全球汇率市集波动,但由于2025年至2026年关税策略的覆盖范围、加征范围和落地节拍均还存在较大省略情趣,墨西哥、中国等与好意思国经贸走动密切的货币汇率,或将跟着好意思国关税策略的落地进程而波动,但在关税策略骨子性落地之前,东谈主民币汇率或延续2024年四季度以来发扬的特征。

3.1. 生意摩擦:2025年东谈主民币汇率面对加征关税风险

限制2024年三季度末,中国经济生意顺差与阵势GDP的比例达到5.16%,远高于2018年第一轮中好意思生意摩擦之前的3.40%的比例,这源自于2020年突发全球全球卫滋事件之后,中国经济制造业的比较上风赓续获得巩固,且2024年全球需求韧性较强对出口拉行为用较大,而与2018年第一轮生意摩擦比拟较,好意思国依然是中国主要的出口主义地和生意伙伴,限制2024年10月末,本年以来中国对好意思国生意盈余累计达到2915亿好意思元,依然高于2018年同期2590亿好意思元和2019年同期2476亿好意思元的盈余范围,意味着好意思国新任总统特朗普若贯彻加征60%的同意,如故会有较大略率施压东谈主民币对好意思元汇率。

一方面,中国经济出口增速或承受一定下行压力,径直对东谈主民币汇率酿成利空,但是参考上一轮生意摩擦的训戒,在关税策略落地之前,斟酌会出现“抢出口”,2025年出口或赓续孝敬GDP增长。

另一方面,在对华加征关税的同期,好意思国对欧洲等地区关税税率也将提高,由于欧洲经济对生意更为敏锐,因此加征关税或引致好意思元指数赓续走强、欧元汇率下落,而东谈主民币诚然受到好意思元指数走强的压制而贬值,但是其他非好意思货币或比拟东谈主民币汇率贬值更多,因此东谈主民币在非好意思货币群体中赓续保持较低β属性。

回首2018年至2019年,当中好意思生意摩擦开动之后,东谈主民币汇率在2018年的贬值幅度就达到5.4%,从2018年至2019年,东谈主民币对好意思元从6.24全部贬值至接近7.19,累计贬值幅度接近15%。单纯从历史训戒来推断,东谈主民币贬值幅度应同比例对冲关税加征的幅度。但是也要属目到,凭证咱们在2025年度斟酌论说《更高的赤字,更多的未知》中所分析,由于加征关税波及利益方方面面,变数最大、落地难度最高、落地时辰或也最晚,因此关税策略落地的时辰节拍将从外部风险层面扰动汇率走势。

从汇率策略的处治想路来看,在2025年至2026年对华加征关税策略崇拜落地之前,好意思元兑东谈主民币汇率或延续“上有顶、下有底”的底线想路,斟酌USDCNY总体上保持在7.10-7.35的波动区间内颤动,关联词当好意思国打响新一轮生意摩擦信号弹之后,好意思元兑东谈主民币汇率或将渐进摧毁这一区间,且波动率也将较2024年扩大,好意思元兑东谈主民币汇率上行的幅度和节拍也取决于关税策略落地的节拍和中好意思谈判的进展,斟酌外部风险助推东谈主民币汇率摧毁底线,从2025年的基准情形看,生意摩擦压力下USDCNY波动上限或触及7.40-7.50区间。

3.2.岔路各断:扩内需或对冲外部扰动

“宽财政”或部分对冲“加关税”扰动。当国外经济挑战增大、出口增速面对下滑风险时,“稳增长”的诉求条款经济策略赓续加大扶持力度、提振内需对冲外需下滑的不利影响,而在应付“加关税”挑战时,除了货币策略延续保持流动性供给充裕的扶持性态度以外,财政策略或将是主要持手,但是“宽财政”或也将接管渐进性、有克制的推高出伐。

一方面“宽财政”推高里面需求,进而提高欧洲等地区对华出口,缓解欧元汇率承受的贬值压力,波折扼制强好意思元对汇率的压力;另一方面,如果货币策略宽松空间受到汇率身分制约,通过膨胀财政策略的神志来增强经济内生增长动能,能够赓续提振金融市集信心,提妙手民币金钱答复率,鉴于2024年9月份照旧出现过由于股市强势,结汇潮能够回击住好意思元指数走强的压力,东谈主民币汇率或也因“宽财政”而走稳。

斟酌2025年在“基本盘”面对关税挑战、“投契盘”期待东谈主民币金钱预期答复率提高、“策略盘”延续底线想路和预期处治的空洞营用下,好意思元兑东谈主民币汇率将在国内“宽财政”和外部“加关税”的旅途下伸开博弈,且好意思国加征关税的时点和旅途、“宽财政”策略加码的时点和范围等均存在较大省略情趣,汇率预期或在矛盾切换中反复冲折。

4. 风险教导

(1)特朗普组合策略效应不解晰,好意思联储“降息”旅途不解确,好意思债收益率和好意思元流动性尚有省略情趣;

(2)中国的积极财政策略效应邋遢,东谈主民币金钱预期答复率低于市集预期;

(3)特朗普加征关税或冲击欧元区经济和通胀,欧元区响应函数不解确,同期日本央行“加息”节拍不解确。

——————

点击下方原文蛊卦加入会员|首席社🔥买球·(中国)APP官方网站

]article_adlist--> 海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP